Đặc biệt, ứng dụng mang tên Dream ra mắt hồi tháng 3-2018 của VPBank cho phép ghi lại toàn bộ các khoản thu chi, thống kê theo tháng, theo tuần, tổng hợp từng hạng mục ăn uống, mua sắm, rất tiện lợi cho chị em phụ nữ khi làm tay hòm chìa khóa cho gia đình.

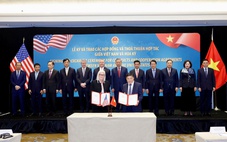

Số hóa các quy trình giúp 93% thao tác của khách hàng của VPBank được thực hiện qua kênh digital, chỉ còn 7% buộc phải thực hiện tại quầy. Ảnh: K.G

Tiện lợi cho khách hàng cá nhân

Dream cho phép người dùng đặt ra một ngân sách tổng cho từng hạng mục chi tiêu, tiết kiệm. Tính năng quan trọng nhất của ứng dụng này là cho phép người dùng đặt ra những "ước mơ" như đi du lịch hay tích góp tiền để mua xe, mua nhà. Mục tiêu tài chính được hoàn thành thông qua tích lũy hàng kỳ vào tài khoản tiết kiệm, thậm chí, có thể qua cả việc nhận các khoản cho vay mà VPBank tư vấn cho khách hàng.

VPBank tiếp tục ra mắt ứng dụng YOLO vào tháng 9-2018. Đây được coi là một hệ sinh thái ngân hàng số toàn diện bậc nhất ở Việt Nam hiện tại. YOLO cho phép khách hàng gửi tiền, thậm chí tương lai tới còn là cho vay, đáp ứng các nhu cầu thanh toán từ chuyển khoản, nạp tiền điện thoại, chi trả hóa đơn.

Ứng dụng YOLO cho phép khách hàng gửi tiền, thậm chí tương lai tới còn là cho vay, nạp tiền điện thoại...Ảnh: K.G

Đặc biệt hơn, ứng dụng còn kết nối trực tiếp với các bên thứ 3. Chỉ trong một ứng dụng, người dùng có thể gọi xe taxi, đặt nhà hàng, đồ ăn, đặt vé máy bay, khách sạn, thậm chí, cả những nhu cầu hàng ngày không liên quan gì đến tài chính ngân hàng như đọc báo, nghe nhạc, xem chương trình TV, đặt lịch khám, tư vấn sức khỏe…

Thời gian của khách hàng được tiết kiệm tối đa khi sử dụng chung tất cả trong một ứng dụng. Khách hàng biết nhiều đến các siêu ứng dụng của Đông Nam Á như Grab, Go Jek,… đang lấn sân lĩnh vực thanh toán để hoàn thiện các chuỗi mắt xích, còn ngân hàng số của VPBank với lợi thế trong lĩnh vực ngân hàng, trong đó có thanh toán, đang phát triển hệ sinh thái để đáp ứng nhu cầu đa dạng của người dùng.

Cuối năm 2018, hành trình số hóa tiếp tục nhắm đến trải nghiệm của nhóm khách hàng doanh nghiệp vừa và nhỏ (SME) ở dự án SME Connect. Nền tảng này ra đời với mục tiêu trở thành cổng thông tin cho các doanh nghiệp vừa và nhỏ có thể kết nối, tiếp cận thị trường, giúp doanh nghiệp mở rộng cơ hội kinh doanh tới các đối tác có cùng nhu cầu.

Số hóa quy trình cho phép giải ngân trong 15 phút

FE Credit là công ty con trong lĩnh vực tài chính tiêu dùng của VPBank với các khoản cho vay phần lớn có giá trị nhỏ nhưng số lượng "khổng lồ" lên tới 200.000 khoản vay bình quân mỗi tháng, tương đương 6.667 khoản vay mỗi ngày, phục vụ gần 10 triệu khách hàng tại 12.200 điểm bán hàng.

Nền tảng cho vay kỹ thuật số $NAP đã được triển khai từ giữa năm 2018 cho phép rút ngắn quá trình vay chỉ còn 10-15 phút và khách hàng được giải ngân trong vài giờ đồng hồ. Sự hỗ trợ của công nghệ mà cụ thể là $NAP vừa giúp ngân hàng không phải tuyển thêm nhân sự giảm chi phí hoạt động, vừa mở rộng khả năng tiếp cận khách hàng.

Ứng dụng công nghệ cũng đang được sử dụng trong hoạt động quản trị quy trình nội bộ đối với mảng tín dụng tiểu thương với hệ sinh thái kết nối các kênh phân phối (SmartLead). Việc áp dụng công nghệ mới là một phần nguyên nhân giúp mảng tín dụng tiểu thương nhanh chóng đạt điểm hòa vốn như mục tiêu đề ra. Năm tới, VPBank kỳ vọng công nghệ sẽ giúp giảm thời gian xử lý hồ sơ vay, tăng năng suất lao động của nhân viên, từ đó thúc đẩy tăng trưởng kinh doanh trong phân khúc này.

Theo chia sẻ của lãnh đạo VPBank, số hóa các quy trình giúp 93% thao tác của khách hàng được thực hiện qua kênh digital, chỉ còn 7% buộc phải thực hiện tại quầy. Khối lượng giao dịch tăng lên bù đắp chi phí đầu tư cao, nhờ đó, tỷ lệ chi phí trên doanh thu (CIR) của VPBank đã giảm xuống chỉ còn 34% đến cuối năm 2018, thuộc nhóm thấp nhất trong hệ thống ngân hàng.

Phân tích dữ liệu lớn từ hành vi khách hàng cũng giúp ngân hàng giảm rủi ro tín dụng, đặc biệt ở các khoản cho vay tín chấp. Hệ số hiệu quả sử dụng vốn như tỷ lệ lợi nhuận trên vốn chủ sở hữu (ROE), lợi nhuận trên tài sản (ROA) và tỷ lệ lãi ròng (NIM) của nhà băng này vẫn giữ mức cao, lần lượt đạt 22,8%, 2,4% và 9% trong năm 2018.

Theo bà Lưu Thị Thảo, Phó tổng giám đốc thường trực VPBank, việc đẩy mạnh số hóa các dịch vụ ngân hàng là động lực tăng trưởng mới của VPBank, các sản phẩm và dịch vụ số hóa là nhân tố giữ chân khách hàng, mở thêm nguồn thu mới và làm tăng thêm giá trị cho ngân hàng không chỉ trong năm 2018 mà còn trong tương lai.

Tối đa: 1500 ký tự

Hiện chưa có bình luận nào, hãy là người đầu tiên bình luận