Ảnh: BÔNG MAI

Tuổi Trẻ trích đăng ý kiến bạn đọc và chuyên gia góp thêm những thông tin và cảnh báo xung quanh chuyện này.

Ráo riết chào mời

Đây là chuyện của chị Ngô Kim (quận Phú Nhuận, TP.HCM):

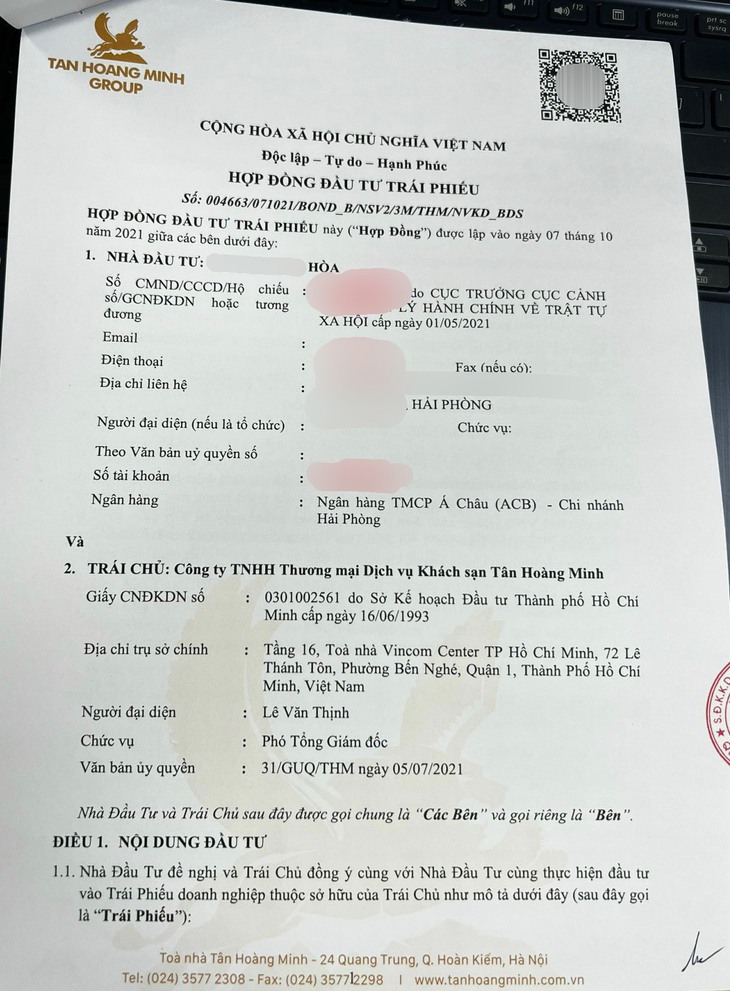

Nhà tôi có dư 2 tỉ đồng gửi ở ngân hàng (NH). Khi khoản tiền gửi đáo hạn, tôi được nhân viên NH chào mua trái phiếu với lãi suất cao hơn nhiều so với lãi suất tiền gửi. Tuy nhiên khi tìm hiểu kỹ, chúng tôi thấy quá rủi ro vì NH không bảo lãnh phát hành nên từ chối. Nhiều người tôi quen biết cũng được chào mời ráo riết và đã không kịp hiểu rõ trước khi bỏ tiền tỉ tham gia thị trường trái phiếu.

Khi tìm hiểu, tôi được biết, thông thường để phân phối trái phiếu, các công ty phải thông qua các NH hoặc các công ty chứng khoán. Có NH không ra mặt nhưng để cho một số cán bộ nhân viên đứng bán để hưởng hoa hồng trực tiếp. Nhiều người mua đã hiểu nhầm là trái phiếu do NH bảo lãnh phát hành. Nhiều nhân viên NH khi chào mời khách thường nói "Ngân hàng em huy động, lãi rất cao", nhưng khi hỏi lại hóa ra huy động theo hình thức phát hành trái phiếu của công ty X, Y, Z gì đó. Có trường hợp trái phiếu do các tổ chức mua nhưng sau đó lại phân phối cho các cá nhân nắm giữ.

Ai phát hành, tiền huy động làm gì?

Theo tổng giám đốc một NH tại TP.HCM, người mua trái phiếu trước tiên phải quan tâm rất kỹ công ty phát hành là đơn vị nào, năng lực ra sao và dùng tiền vào việc gì? Trái phiếu có tài sản đảm bảo không? Rất nhiều doanh nghiệp khi bán trái phiếu quảng cáo mập mờ là phát hành thông qua NH lớn khiến khách hàng lầm tưởng là NH đứng sau lưng nhưng không phải thế. Công ty chứng khoán cũng chỉ lưu ký để phát hành, giữ chức năng lưu ký để quản lý trái phiếu thôi. Theo dõi thị trường này lâu nay, tôi có cảm giác các doanh nghiệp tung thông tin mù mờ kèm lãi suất cao để có nhiều người mua.

Rất dễ dàng so sánh trên thị trường mặt bằng lãi suất chỉ 6 - 7%/năm nhưng doanh nghiệp huy động đến 12%/năm thì người mua cần phải đặt dấu hỏi. Đừng thấy lãi suất cao và quảng cáo có NH đứng sau lưng mà đổ tiền mua ầm ầm mà không biết rằng có khi mình đang mua rủi ro của công ty kia.

Ảnh: BÔNG MAI

Bộc lộ nhiều rủi ro

Trao đổi với Tuổi Trẻ hôm 6-4, đại diện lãnh đạo Bộ Tài chính cho hay trong thời gian qua trái phiếu doanh nghiệp (TPDN) đã trở thành một kênh huy động vốn lớn và quan trọng trên thị trường. Bên cạnh những tác động tích cực đối với các doanh nghiệp, việc phát hành TPDN riêng lẻ cũng bộc lộ nhiều rủi ro cho nhà đầu tư, có nguy cơ gây mất an toàn nền tài chính quốc gia.

Theo quy định, chỉ nhà đầu tư chứng khoán chuyên nghiệp mới được mua và giao dịch TPDN riêng lẻ (nhằm bảo vệ các nhà đầu tư cá nhân nhỏ lẻ không có kinh nghiệm, khả năng phân tích và đánh giá các rủi ro khi mua TPDN phát hành riêng lẻ). Tuy nhiên, thực tế có hiện tượng chào mời người có tiền tỉ, phân phối TPDN không đúng đối tượng cho nhà đầu tư (không phải là nhà đầu tư chứng khoán chuyên nghiệp).

Để hạn chế rủi ro, suốt 2 năm qua, Bộ Tài chính đã liên tiếp nhiều lần cảnh báo nhà đầu tư mua trái phiếu cần nắm được quy định chỉ nhà đầu tư chứng khoán chuyên nghiệp được mua và giao dịch TPDN phát hành riêng lẻ.

Nhà đầu tư cần hết sức lưu ý là lãi suất cao sẽ đi kèm với rủi ro cao nên hết sức thận trọng, đánh giá kỹ trước khi quyết định mua trái phiếu. Không mua trái phiếu thông qua chào mời của các tổ chức cung cấp dịch vụ khi chưa tìm hiểu kỹ về tình hình tài chính của doanh nghiệp phát hành và các điều kiện, điều khoản của trái phiếu.

Nhà đầu tư phải biết nhà phát hành trái phiếu là ai, chứ không phải nắm người bán trái phiếu. Trái phiếu do doanh nghiệp nào phát hành? Tình hình tài chính, lĩnh vực kinh doanh... của doanh nghiệp ra sao. Còn đơn vị bán TPDN không có trách nhiệm đảm bảo an toàn cho nhà đầu tư bởi vì các tổ chức này chỉ cung cấp dịch vụ, hưởng phí dịch vụ từ doanh nghiệp phát hành mà không chịu trách nhiệm về việc doanh nghiệp có hoàn trả được gốc và lãi trái phiếu khi đến hạn hay không.

Thanh lọc thị trường

Để thanh lọc thị trường trái phiếu trở nên an toàn và chất lượng hơn, TS Phan Phương Nam - phó trưởng khoa luật thương mại Trường đại học Luật TP.HCM - đánh giá hiện nay các chế tài vẫn còn chưa đủ tính răn đe bởi mỗi lô trái phiếu có giá trị từ vài trăm tỉ lên đến hàng ngàn tỉ đồng. Vì vậy không tránh khỏi trường hợp khi doanh nghiệp khó vay ngân hàng nên phát hành trái phiếu, kiểu "được thì ngon, không thì thôi".

Cần dùng biện pháp mạnh hơn về xử phạt. Có thể quy định trong thời gian 6 tháng, 12 tháng nếu doanh nghiệp không có vi phạm về hoạt động chào bán chứng khoán thì mới cho phép phát hành riêng lẻ hoặc ra công chúng.

BÔNG MAI ghi

Sẽ thêm điều kiện với doanh nghiệp phát hành trái phiếu

Bộ Tài chính cho biết sắp tới sẽ trình Chính phủ sửa đổi nghị định 153 năm 2020 về chào bán và giao dịch TPDN riêng lẻ, chào bán TPDN ra thị trường quốc tế. Dự kiến các điều kiện của các doanh nghiệp phát hành sẽ được nâng cao hơn hiện nay như yêu cầu về các chỉ số huy động nợ trên vốn, khi nợ trên vốn cao thì phải có tài sản đảm bảo...

Đặc biệt, điều cần phải sửa nhất là quy định về nhà đầu tư chứng khoán chuyên nghiệp cho chặt chẽ hơn. Đối với cá nhân, để trở thành nhà đầu tư chuyên nghiệp thì chính sách cần phải bổ sung các điều kiện như kinh nghiệm đầu tư trong lĩnh vực chứng khoán... chứ không chỉ tài khoản đầu tư tối thiểu là 2 tỉ đồng.

Giải pháp hạn chế rủi ro cho nhà đầu tư được phía Bộ Tài chính khuyến cáo là khi không phải là nhà đầu tư chứng khoán chuyên nghiệp thì bất cứ ai chào mời mua trái phiếu riêng lẻ cũng không mua.

Tối đa: 1500 ký tự

Hiện chưa có bình luận nào, hãy là người đầu tiên bình luận