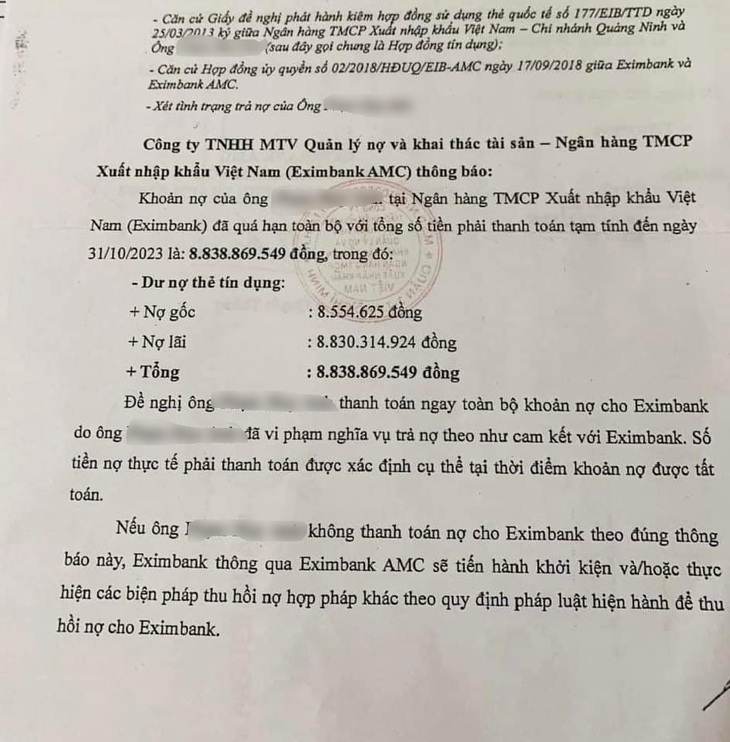

Công văn nhắc nợ Eximbank AMC gửi đến khách hàng gây xôn xao trên mạng xã hội

Vụ việc đang được nhiều người quan tâm, trong đó có thắc mắc về cách tính nợ lãi của ngân hàng như thế nào đội lên con số lớn như vậy?

Xài thẻ tín dụng, tính thế nào ra 8,8 tỉ đồng?

Trả lời Tuổi Trẻ Online câu hỏi này, ông Trần Nhật Nam, chuyên gia tài chính, từng là phó tổng giám đốc kiêm giám đốc khối đầu tư một ngân hàng ở Hà Nội, cho biết:

- Phía ngân hàng chưa cung cấp cách tính lãi trong trường hợp nêu trên. Mỗi nơi sẽ áp dụng biểu lãi suất, phí phạt và các loại phí đi kèm khác nhau.

Nhưng dựa trên lãi suất phổ biến trên thị trường, cùng công thức về dòng tiền, ước tính tầm 8,8 tỉ đồng là cũng có thể xảy ra.

Mức lãi suất tín dụng nhiều ngân hàng hiện nay tầm 20 - 36%. Lưu ý, lãi suất cho tín chấp, không tài sản đảm bảo nên mấy chục phần trăm dù rất cao nhưng vẫn có.

Giả sử khách hàng bị áp lãi suất thẻ 30 - 35%/năm, áp dụng trong 1-2 tháng đầu. Sau đó không thanh toán, sẽ thành nợ quá hạn.

Yêu cầu báo cáo vụ nợ tín dụng từ 8,5 triệu đồng thành 8,8 tỉ đồng sau gần 11 năm ở Eximbank

Ông Trần Nhật Nam - Ảnh: NVCC

Công thức tính lãi quá hạn = Số tiền vay chưa trả x 150% lãi suất theo thỏa thuận x Thời gian chưa trả nợ gốc.

Nếu vậy thì khách hàng phải trả trên 50%/năm cho dư nợ quá hạn đó.

Lãi suất thẻ tín dụng về bản chất sẽ là "lãi mẹ đẻ lãi con".

Tính gộp theo tháng chứ không phải theo năm. 11 năm thì tổng là 132 tháng, như vậy sẽ có công thức: (1.05^132)x8,5 triệu đồng, tổng khoảng 5,3 tỉ đồng.

Đấy là tính cơ bản với dư nợ gốc 8,5 triệu đồng ban đầu, nhưng thực tế còn chưa kể chi phí khác có thể phát sinh trong 11 năm.

Bao gồm phí duy trì thẻ hàng năm, có thể 500.000 - 1.500.000 đồng/năm.

Chưa kể rất nhiều chi phí khác cộng gộp như chuyển nhóm nợ, chi phí cho bên đòi nợ… Lãi suất kép mà tính theo tháng thì thực sự sẽ là những con số khủng khiếp.

Muốn biết chính xác con số 8,8 tỉ này có đúng và hợp lý không cần tiếp cận chính thức thông tin từ ngân hàng đưa ra. Trên đây là giả thiết.

Lãi suất kép, lãi mẹ sẽ đẻ lãi con

Dư luận cũng thắc mắc vì sao trong 11 năm mà ngân hàng không xử lý dứt điểm, để chủ thẻ rơi vào cảnh "lãi mẹ đẻ lãi con". Ngân hàng có nên xem lại?

Ông Trần Nhật Nam cho rằng theo như báo chí phản ánh, ngân hàng có nhắc nợ.

Vụ việc dàn xếp qua nhiều năm. Nhìn chung ngân hàng cho rằng đã làm đầy đủ thủ tục thông báo với khách hàng theo quy định.

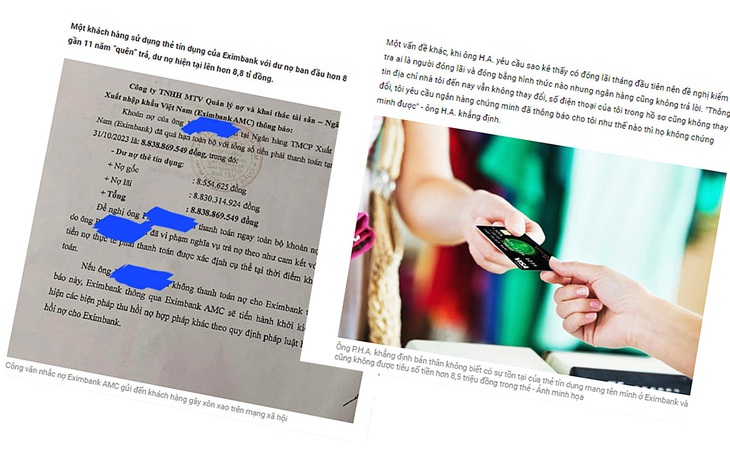

Còn khách hàng thì cho rằng mình cũng là bị hại trong vụ nợ thẻ tín dụng từ 8,5 triệu thành 8,8 tỉ đồng.

Khách hàng này còn thắc mắc trong hồ sơ mở thẻ tại sao lại có thêm một số điện thoại không phải của anh ấy. Vụ việc có nhiều uẩn khúc.

Cũng có thể trường hợp khách hàng vay thật, nhưng cũng không ngoại trừ bị đánh cắp thông tin cá nhân để mở thẻ tín dụng. Rất nhiều trường hợp thực tế đã xảy ra, họ kêu không vay gì cả nhưng vẫn có dư nợ.

Nếu có quy trình cấp lỏng lẻo, thì ngân hàng phải tự chịu trách nhiệm và xử lý nội bộ. Nếu vụ việc phức tạp, có thể mời công an vào cuộc.

Bài học nào cho cả ngân hàng, người xài thẻ tín dụng

Ông Nam cũng chia sẻ, theo thông lệ ở ngân hàng, khi nợ quá hạn họ sẽ chuyển nhóm nợ và nếu nâng lên nhóm 5 (nợ có khả năng mất vốn), sẽ đưa ra bảng cân đối của họ để theo dõi ngoại bảng. Các ngân hàng thường sẽ làm việc với công ty quản lý nợ hoặc quản lý tài sản để bán hoặc thuê đòi nợ.

Việc khởi kiện ra tòa là quyền của ngân hàng với các trường hợp khách hàng thấy không thể thu hồi nợ bằng phương pháp thông thường.

Mặc dù đòi nợ là quyền của bên cho vay, nhưng cũng nên xem lại quy trình, vì trong trường hợp mà đã quá thời hạn, cần có giải pháp để xem xét, dứt điểm và khoanh khoản nợ đó. Không nên dây dưa tới hơn 1 thập kỉ.

Về phía cơ quan quản lý cũng nên xem xét lại. Nếu để các ngân hàng đua lãi suất quá cao khi cho vay tín dụng, thì không khác gì vay nặng lãi.

Bài học với người dùng trong câu chuyện này cũng rất lớn. Theo tôi, nếu có nhu cầu và quản lý được thì hãy mở thẻ tín dụng. Quản lý được, có khả năng thanh toán thì dùng thẻ tín dụng có rất nhiều tiện lợi. Ngược lại, cũng sẽ có nhiều phiền toái phát sinh.

Tối đa: 1500 ký tự

Hiện chưa có bình luận nào, hãy là người đầu tiên bình luận