Giao dịch USD tại một ngân hàng ở TP.HCM - Ảnh: QUANG ĐỊNH

Bài viết này thông tin sơ nét về quy định quản lý ngoại hối nói chung và sự tồn tại của ngoại tệ tiền mặt, trong đó có USD trong nền kinh tế Việt Nam.

"Sổ đỏ" cho ngoại tệ tiền mặt

Khoảng 20 năm trước, khi nền kinh tế Việt Nam còn liên tục chịu những đợt biến động của giá vàng và USD, pháp lệnh ngoại hối đã ra đời, trong đó có xác định nguyên tắc người dân được cất giữ ngoại tệ tiền mặt.

Đây được xem là "sổ đỏ" - pháp luật công nhận các quyền về tài sản - để người dân thực hiện các quyền về sở hữu ngoại tệ.

Tuy nhiên, cũng tương tự như quy định về đất đai thuộc sở hữu toàn dân theo đó người dân có các quyền sử dụng đất, với ngoại tệ cũng thế.

Ngay từ năm 2005, pháp lệnh ngoại hối đã cho phép người có ngoại tệ được cất giữ, cho, tặng, mang theo người... nhưng không được bán tràn lan, mà chỉ được bán cho tổ chức tín dụng nhưng phải là đơn vị được cấp phép (gọi chung là ngân hàng).

Vì sao quyền về ngoại tệ thì thoáng nhưng lại được chỉ bán cho ngân hàng?

Là bởi vì ngoại tệ của cá nhân nhưng là nguồn lực của quốc gia, do vậy phải bán cho ngân hàng để phục vụ nhu cầu phát triển đất nước (nhập khẩu, dự trữ ngoại hối..., dự trữ ngoại hối càng lớn càng củng cố vị thế, giá trị của VND) - đây là nguyên tắc quan trọng về quản lý ngoại hối phù hợp với tình hình Việt Nam.

Ngoài ra còn có một nguyên tắc là trên lãnh thổ Việt Nam chỉ được phép thanh toán bằng VND (trừ một số trường hợp ngoại lệ), nên muốn thanh toán phải bán cho ngân hàng.

Với quy định như vậy, người có ngoại tệ thoải mái thực hiện các quyền về tài sản của mình và thực tế thị trường ngoại hối đã vận hành suôn sẻ trong 20 năm qua, sau này không còn những cú sốc về biến động tỉ giá.

Giao dịch kiều hối tại Công ty kiều hối Đông Á (quận 3, TP.HCM) vào chiều 8-1 - Ảnh: PHƯƠNG QUYÊN

USD tiền mặt từ đâu ra?

USD tiền mặt trên thị trường có từ nhiều nguồn: người dân tích trữ, buôn lậu (như bán vàng qua biên giới lấy USD), người từ nước ngoài mang vào Việt Nam (mức trên 5.000 USD chỉ cần khai báo) và từ kiều hối qua ngân hàng. Nghe qua ai cũng giật mình, liệu ngân hàng có lơ là quản lý ngoại tệ tiền mặt?

Không! Từ quy định "sổ hồng" cho ngoại tệ tiền mặt, ngân hàng phải đáp ứng đầy đủ ngoại tệ tiền mặt để đảm bảo quyền cất giữ của người dân, từ đó hằng năm vẫn có một lượng USD tiền mặt từ ngân hàng "bơm" ra thị trường.

Ngân hàng chi ngoại tệ tiền mặt khi nào? Ví dụ, ông A được người thân ở nước ngoài (đi lao động, học tập, định cư...) chuyển về 1.000 USD qua ngân hàng, ông A có thể đến ngân hàng yêu cầu được nhận "tiền tươi" 1.000 USD hoặc bán lấy VND.

Bán hay giữ USD là quyền của ông A. Nếu giữ, ngân hàng có nghĩa vụ chi đủ 1.000 USD tiền mặt.

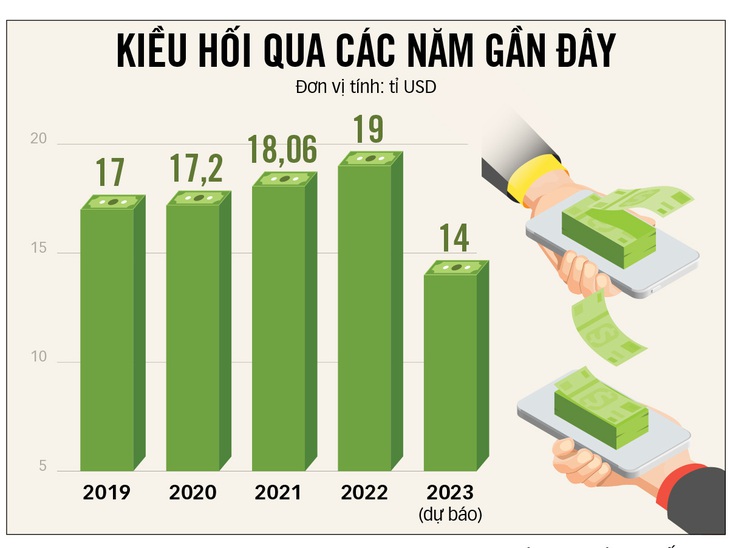

Với quy định này, hằng năm có cả chục tỉ USD kiều hối chuyển về Việt Nam (năm 2023 dự báo là 14 tỉ USD), giả sử chỉ 5% số này được người dân nhận bằng ngoại tệ thì số USD tiền mặt tăng thêm vào nền kinh tế sẽ là tương ứng.

Sẽ có câu hỏi khác: chẳng lẽ Nhà nước không quản lý ngoại tệ, để USD "chạy nhảy", rồi có lúc lọt vào tay tội phạm như buôn lậu, đem hối lộ?

Có, đó chính là quy định "người dân được cất giữ, cho, tặng... nhưng khi bán ngoại tệ, chỉ được bán cho ngân hàng hay đại lý được phép", tức là vẫn theo nguyên tắc tập trung quản lý ngoại tệ vào ngân hàng.

Nếu bán cho tiệm vàng không được phép thu đổi ngoại tệ, có thể bị phạt.

Đã từng có quy định mức phạt lên đến 100 triệu đồng, tịch thu tang vật mà dư luận nhiều năm trước phản ứng "vì sao mua bán chỉ 100 USD mà có thể bị phạt đến trăm triệu đồng như thế".

Quy định là vậy, nhưng trên thực tế nhiều người dân cần bán USD đều tìm đến tiệm vàng. Bán USD cho ngân hàng phải đến trụ sở, gửi xe, bấm số, ghi phiếu...

Bán cho tiệm vàng có khi giá cao hơn, giao dịch rất nhanh, tiền trao cháo múc, chẳng cần giấy tờ hay chờ đợi nhưng thường bị xét nét chê tờ USD xấu, cũ để giảm giá mua.

Với một mạng lưới các tiệm vàng rộng khắp cả nước, cùng với thói quen của người dân cần bán USD ra tiệm vàng, việc gom vài chục ngàn hay triệu USD là không khó. Nếu khó, đó chỉ là phải biết mối ở tiệm vàng; có mối rồi, hai bên tin tưởng, bao nhiêu cũng có, gom cho đủ, rất uy tín, nhanh lẹ, kể cả... bảo mật.

Nguồn WB - Đồ họa: TẤN ĐẠT

Giật mình nhưng không hoảng hốt

Khi xảy ra những vụ "cảm ơn" lên đến cả triệu USD, không ít người nêu vấn đề cần phải quản lý ngoại tệ tiền mặt tốt hơn để góp phần hạn chế và không còn phải giật mình trước những khoản chung chi khủng như thế.

Vậy có nên siết lại, quản lý chặt USD tiền mặt? Nhìn xuyên suốt hơn 20 năm quản lý ngoại hối cho thấy xử lý vấn đề này phải trên toàn cục, nếu không sẽ phá vỡ ổn định kinh tế vĩ mô. Bởi vì khi tội phạm muốn "cảm ơn" thì đâu chỉ có ngoại tệ, thực tế cho thấy nhiều loại tài sản khác cũng đã được dùng để làm "quà", đổi chác, hối lộ.

Với ý kiến nói rằng sao quy định phải tập trung ngoại tệ mà ngân hàng vẫn chi trả USD tiền mặt cho người dân, có khác nào "thả gà ra đuổi", chuyển sang quy đổi và chi trả bằng VND mới là quản lý chặt? Thật ra ý kiến này cũng đã được nêu ra từ hàng chục năm trước, nhưng bàn đi tính lại chẳng được gì mà mất rất nhiều.

Giả sử kiều hối qua ngân hàng phải nhận bằng VND, người dân sẽ "né", chuyển ngân lậu không qua ngân hàng, Nhà nước không thể nắm được số ngoại tệ này, cũng không biết có bao nhiêu kiều hối chuyển về hằng năm.

Vì vậy, Nhà nước đã tạo thông thoáng cho dòng kiều hối, thậm chí còn khuyến khích như miễn thuế thu nhập cá nhân cho người nhận kiều hối. Nếu không khuyến khích khoản thuế này là 10% trên giá trị cho tặng.

Cứ để cho người nhận kiều hối được lựa chọn, hoặc giữ ngoại tệ tiền mặt hay bán ra lấy VND, mục tiêu ngoại tệ qua ngân hàng vẫn được đảm bảo.

Họ cất giữ, khi cần đem bán, kể cả bán cho tiệm vàng, một phần rất nhỏ ngoại tệ tiền mặt có thể trôi nổi, rơi vào tay buôn lậu, dùng hối lộ, còn đa số ngoại tệ mà tiệm vàng mua được cuối cùng cũng vẫn quay lại ngân hàng.

Cho người dân quyền cất giữ ngoại tệ cũng là để nhằm ổn định kinh tế vĩ mô. Hiện người dân đang gửi hàng chục tỉ USD tại ngân hàng. Họ gửi vào USD, được lấy ra bằng USD. Nếu ép trả bằng VND, sẽ khó tránh khỏi tình trạng xáo trộn về tiền gửi, tỉ giá...

Về phía ngân hàng không thể làm khác, phải tuân thủ quy định "sổ hồng" về ngoại tệ, tôn trọng quyền cất giữ ngoại tệ của người dân. Vì thế không thể giật mình vì những vali tiền mặt hay khoản "cảm ơn" triệu đô mà vội điều chỉnh hay thay đổi, siết quá tay với ngoại tệ tiền mặt, không khéo "ném chuột vỡ bình".

Ngay việc quản chặt các tiệm vàng không có giấy phép nhưng vẫn lén lút mua bán USD cũng không dễ bởi ranh giới mỏng manh của quy định được cất giữ, cho tặng... nhưng chỉ được bán cho ngân hàng.

Thật khó để xác định đâu là cho, là tặng, khác với bán. Ông A đưa ông B 100 USD rồi nhận lại 2,4 triệu tiền VND, họ cùng nói là tôi cho qua, ông kia cho lại, sao bắt được để phạt? Thực tế đã từng có những vụ bắt được tiệm vàng mua bán ngoại tệ trái phép.

Nhưng khi khám nhà, trong két sắt trên lầu cùng tòa nhà với tiệm vàng có nhiều USD hơn thì chủ nhà lại nói đó là tài sản của gia đình, không phải tang vật mua bán. Cơ quan chức năng chịu thua.

Từ đó, ít thấy những vụ phát hiện mua bán ngoại tệ trái phép, trong khi thực tế đang diễn ra như chuyện thường ngày! Và mức phạt có thể đến 100 triệu đồng nếu mua bán ngoại tệ trái phép, tịch thu tang vật cũng đã được sửa đổi.

"Sổ đỏ" ngoại tệ tiền mặt quy định gì?

- Điều 24 pháp lệnh ngoại hối năm 2005 cho phép cá nhân có ngoại tệ tiền mặt được quyền cất giữ, mang theo người, bán cho ngân hàng và sử dụng cho các mục đích hợp pháp khác; nếu có ngoại tệ tiền mặt được gửi tiết kiệm, được rút tiền gốc và nhận tiền lãi bằng ngoại tệ tiền mặt.

- Đến năm 2013, pháp lệnh ngoại hối bổ sung khái niệm "chuyển tiền một chiều", hay gọi là kiều hối, tức người ở nước ngoài chuyển tiền về cho người trong nước (phân biệt với chuyển tiền hai chiều như vốn đầu tư, nhà đầu tư chuyển vào và được phép chuyển ra).

Theo đó, với ngoại tệ thu được từ chuyển tiền một chiều, cá nhân được cất giữ, mang theo người, gửi hoặc bán cho ngân hàng.

Những quy định này là cơ sở để ngân hàng cung ứng ngoại tệ tiền mặt cho người nhận kiều hối, gửi tiết kiệm ngoại tệ.

Giao dịch ngoại tệ tại một ngân hàng trên đường Nguyễn Thị Minh Khai, TP.HCM - Ảnh: NGỌC PHƯỢNG

Chi trả USD tiền mặt có "thả gà ra đuổi"?

Để thực hiện nguyên tắc người dân được quyền cất giữ ngoại tệ, ngân hàng chi trả ngoại tệ tiền mặt cho người dân có phải là "thả gà ra đuổi"? Nói thế cũng được, nhưng đâu chỉ có "thả ra" mà còn có "dụ" vào.

Hút USD tiền mặt vào ngân hàng, cách nào?

Việc hút ngoại tệ tiền mặt trở lại ngân hàng không thể bằng biện pháp hành chính mà phải là kinh tế, trên cơ sở thuận mua vừa bán. Đó là điều hành chính sách tiền tệ, tỉ giá, lãi suất sao cho người dân thấy giữ USD không có lợi, họ đem USD ra bán, và đến lúc nào đó, ngoại tệ tiền mặt lại quay về ngân hàng.

Thực tế vài năm trước cho thấy do giữ USD không có lợi hơn VND nên nhiều người nhận kiều hối đã bán luôn ngoại tệ cho ngân hàng để lấy VND chi xài, gửi tiết kiệm.

Đã hình thành xu hướng giữ USD không có lợi so với VND, ngân hàng lại bội thu USD tiền mặt. Cũng có thời điểm tỉ giá nhấp nhổm, lãi suất VND giảm sâu, cảm thấy giữ USD có lợi, lượng USD tiền mặt vào ngân hàng giảm đi...

Xuất nhập khẩu... ngoại tệ tiền mặt

Trong hoạt động ngân hàng, có nghiệp vụ điều hòa tiền mặt để đảm bảo ngân hàng đáp ứng đủ lượng tiền mặt cho khách hàng, nền kinh tế, nhưng đó là điều hòa VND và trung tâm là Ngân hàng Nhà nước nơi có quyền phát hành VND.

Với ngoại tệ tiền mặt, các ngân hàng thương mại phải tự cân đối qua việc mua lại của khách hàng, xuất nhập khẩu ngoại tệ tiền mặt.

Với xuất nhập khẩu, nếu trong nước, người dân bán nhiều USD, dư sẽ xuất ra nước ngoài; khi người dân muốn nhận nhiều ngoại tệ tiền mặt, ngân hàng phải nhập về. Và không phải ngân hàng nào cũng tự xuất nhập ngoại tệ, vì nếu không sẽ bị chôn vốn (tồn quỹ) nên giữa các ngân hàng cũng có thể tự điều hòa với nhau.

Đã kinh doanh thì phải có phí. Vì vậy, khi người nhận kiều hối muốn nhận bằng tiền mặt, có thể phải trả phí cho ngân hàng. Ngoài ra, ngân hàng chỉ có thể đáp ứng ngoại tệ tiền mặt phổ biến như USD, với các loại ngoại tệ không thông dụng ở Việt Nam, thường người nhận tiền kiều hối bán luôn cho ngân hàng lấy VND.

Thông thoáng cho người nhận kiều hối

Ông Nguyễn Hoàng Minh, nguyên phó giám đốc Ngân hàng Nhà nước TP.HCM, cho biết khi nhận kiều hối, ngoài việc không phải chịu thuế thu nhập cá nhân, người dân có thể mở tài khoản bằng ngoại tệ hoặc VND bằng tiền đồng hay nhận ngoại tệ.

Chẳng hạn, ngoại tệ gửi về là 100 USD thì họ sẽ nhận đủ 100 USD hoặc quy đổi ra tiền đồng theo tỉ giá thời điểm đó hoặc gửi tiết kiệm bằng USD nhưng lãi suất hiện nay là 0%. Theo ông Minh, gần đây do Việt Nam kiểm soát tốt tỉ giá nên đa số người nhận kiều hối bán luôn ngoại tệ để lấy VND.

Tối đa: 1500 ký tự

Hiện chưa có bình luận nào, hãy là người đầu tiên bình luận