Phóng to Phóng to |

Đến thời điểm này, hàng loạt ngân hàng (NH) đã công bố báo cáo tài chính quý 3, trong đó nhiều NH bị nợ xấu “ăn” gần hết lợi nhuận.

Các chuyên gia cho rằng việc điều chỉnh này là cần thiết, đó cũng là cái giá mà các NH phải trả cho việc cho vay quá hào phóng trước đây.

Phóng to Phóng to |

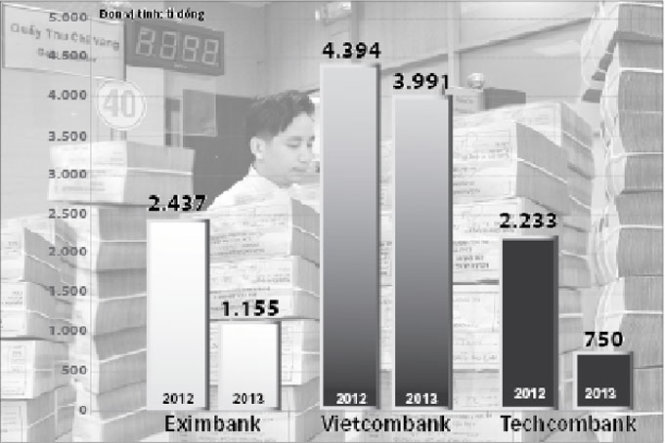

| Lợi nhuận trước thuế 9 tháng của một số ngân hàng trong những năm gần đây - Ảnh: Thanh Đạm - Đồ họa: V.Cường |

Nợ chưa xấu bắt đầu xấu

Lợi nhuận trước thuế hợp nhất trong quý 3 của Techcombank giảm đến 84% so với cùng kỳ năm ngoái, xuống còn 97 tỉ đồng do nợ xấu tăng mạnh, từ 2,7% lên tới 5,93%. Phải trích lập dự phòng rủi ro tín dụng cao gấp đôi cùng kỳ, trong khi thu nhập thuần từ lãi giảm 28% và chi phí hoạt động tăng khiến lũy kế chín tháng lợi nhuận trước thuế của NH chỉ đạt 750 tỉ đồng, bằng 50% kế hoạch năm. Eximbank cũng trong tình trạng tương tự. Hiện NH này có tổng cộng 1.457 tỉ đồng nợ xấu, tăng 47,4% so với cuối năm 2012 và chiếm 1,8% trên tổng dư nợ. Lợi nhuận trước thuế lũy kế chín tháng của Eximbank chỉ đạt 1.155 tỉ đồng, giảm 52,6%.

|

Thu nhập từ lãi giảm mạnh Ngoài nợ xấu, thu nhập thuần từ lãi giảm mạnh cũng tác động mạnh đến lợi nhuận của các NH. Ông Nguyễn Hoàng Minh - phó giám đốc NH Nhà nước TP.HCM - cho biết hiện lãi suất cho vay đã giảm mạnh, chênh lệch lãi suất đầu vào - đầu ra của NH chỉ còn 1,5-1,7%, trong khi theo thông lệ chênh lệch phải từ 3-3,5% mới đủ để các NH bù đắp rủi ro và chi phí, từ đó cũng tác động đến lợi nhuận của các NH. Với tình hình như hiện nay, các NH cũng chấp nhận mức lãi thấp hơn nhiều so với chỉ tiêu đặt ra từ đầu năm. Ông Lê Hùng Dũng, chủ tịch HĐQT Eximbank, dự kiến đến cuối năm Eximbank sẽ lãi 1.500-1.600 tỉ đồng, so với chỉ tiêu đạt trên dưới 50%. Ông Dũng cho biết chi phí vốn thực tế của NH đã vào khoảng 8,5%/năm nhưng lãi suất cho vay ra càng ngày càng giảm, có trường hợp chỉ từ 6-6,5%/năm. Hiện doanh nghiệp tốt còn có khả năng đi vay đã hết rồi, chỉ còn toàn doanh nghiệp xương xẩu nên tín dụng muốn đẩy không đẩy được. “Dù vậy tôi yêu cầu dứt khoát không hạ chuẩn, nhằm chuẩn bị nền tảng lâu dài cho những năm về sau” - ông Dũng nói. |

Tại nhiều NH, tỉ lệ nợ xấu tăng cao so với đầu năm do nhiều khoản nợ trước kia chưa xấu nay đã bắt đầu xấu. Từ mức 2,4% thời điểm đầu năm 2013, nợ xấu tại Vietcombank đã tăng lên 2,98% tổng dư nợ, trong đó nợ có khả năng mất vốn là 2.683 tỉ đồng, tăng đến 85%. Quý 3 năm nay, NH này đạt 1.043 tỉ đồng lợi nhuận sau thuế, giảm 6% so với cùng kỳ năm trước, lũy kế chín tháng đạt 3.027 tỉ đồng, giảm 10% so với cùng kỳ năm trước.

Cũng trong quý 3-2013, Vietinbank có tổng cộng 8.518 tỉ đồng nợ xấu, chiếm 2,46% trên tổng dư nợ. So với cuối năm 2012, nợ xấu đã tăng 71%, trong đó nợ dưới tiêu chuẩn tăng gấp rưỡi trong chín tháng qua. Trong quý 3, NH này đã phải trích lập dự phòng rủi ro 797 tỉ đồng, tăng 71% so với cùng kỳ 2012. Tại thời điểm 30-9, NH Quân đội cũng có 2.073 tỉ đồng nợ xấu, tăng gấp rưỡi so với cuối năm 2012 và chiếm 2,58% trên tổng dư nợ. Trong cơ cấu nợ xấu thì nợ có khả năng mất vốn chiếm nhiều nhất với 46,9%, tương đương 972 tỉ đồng.

Nợ xấu tăng cao, lợi nhuận làm ra đổ hết vào việc trích lập dự phòng rủi ro, có NH nợ xấu “ăn” gần hết lãi. Như tại Navibank, chín tháng NH này chỉ lãi 10,3 tỉ đồng, giảm hơn 89% so với cùng kỳ 2012.

Không khó hiểu

Các NH đều lý giải rằng nợ xấu liên tục tăng cao là do khó khăn chung của nền kinh tế, khiến khả năng trả nợ của doanh nghiệp giảm sút. Tuy nhiên, chuyên gia kinh tế Lê Đăng Doanh cho rằng trước đây nhiều NH thiếu kiểm soát trong việc cho vay, cố tình sử dụng nhiều biện pháp che giấu nợ xấu để duy trì lợi nhuận ở mức cao và tránh việc phải trích lập dự phòng rủi ro dẫn đến nợ xấu được tích lũy liên tục qua nhiều năm. Khó khăn kinh tế hiện nay khiến các khoản nợ xấu mà nhiều NH che giấu lâu nay đã bộc lộ ra.

Cũng theo ông Doanh, nợ xấu ở các NH là điều có thể nhìn thấy trước vì hầu hết các NH đều bị chôn vốn vào các dự án bất động sản, mà hiện nay phần lớn các doanh nghiệp bất động sản đều sa lầy khiến số nợ trên biến thành nợ khó đòi. “Lợi nhuận của các NH sụt giảm cũng phù hợp với tình hình chung, và tình hình này sẽ còn kéo dài vì cục nợ bất động sản còn rất lớn” - ông Doanh nói.

Chuyên gia kinh tế Nguyễn Trí Hiếu nói các NH đang phải trả giá cho việc hưởng lợi trong quá khứ. Những năm trước các NH đã quá hào phóng trong việc cho vay vì khi đó ai cũng được hưởng lợi. NH hưởng lợi từ lãi cho vay, còn doanh nghiệp hưởng lợi từ đồng vốn của NH nhưng không biết rằng đằng sau “miếng bánh” ấy là hàng loạt rủi ro.

Ông Hiếu dự đoán tình trạng này sẽ tiếp tục kéo dài đến năm sau, khi NH Nhà nước áp dụng thông tư 02, việc trích lập dự phòng sẽ còn phải chặt chẽ hơn nữa. “Việc này dĩ nhiên NH không vui vì bị ăn vào lợi nhuận nhưng với toàn ngành kinh tế thì đó là sự điều chỉnh cần thiết dù khá đau” - ông Hiếu nhận định. Theo ông Hiếu, chỉ khi nào bất động sản phục hồi, các NH mới có hi vọng lấy lại được vốn đã chôn trong bất động sản, nhưng bất động sản dự báo sớm nhất là giữa hoặc cuối năm sau mới có thể phục hồi.

|

Lãi ở kinh doanh vàng, ngoại hối, chứng khoán Ông Phan Huy Khang - tổng giám đốc Sacombank - nói lãi suất giảm đã ảnh hưởng đến lợi nhuận của NH. Tuy nhiên, bù lại mảng kinh doanh ngoại hối, vàng và chứng khoán lại khởi sắc góp phần giúp Sacombank đạt 84% kế hoạch năm. NH cũng chú trọng đẩy mạnh các dịch vụ cho cá nhân và doanh nghiệp, 10 tháng nguồn thu từ dịch vụ của NH tăng 12% so với cùng kỳ năm ngoái. “NH đang tích cực cơ cấu nợ cho doanh nghiệp, đồng thời bán một số khoản nợ cho VAMC”. NH ACB cũng có lãi trở lại chủ yếu nhờ mảng kinh doanh vàng và ngoại hối. Với mảng kinh doanh chứng khoán, ACB lãi gần 165 tỉ đồng, gấp hơn bốn lần cùng kỳ năm ngoái do trước đây ACB nắm một số chứng khoán của các NH, nay không cho sở hữu chéo nữa nên NH đã bán đi và có lời. |

Tối đa: 1500 ký tự

Hiện chưa có bình luận nào, hãy là người đầu tiên bình luận